مالیات ارزش افزوده، یکی از انواع مالیات غیرمستقیم و منابع درآمد دولتها است. فرمول مالیات ارزش افزوده، براساس ارزش افزوده ایجادشده در مراحل مختلف تولید یک کالا یا ارائه خدمت، تعیین میشود. لازم به ذکر است که پرداخت مالیات بر ارزش افزوده به عهده مصرفکننده نهایی خواهد بود. براساس آخرین قوانین مالیاتی، محاسبه ارزش افزوده با استفاده از خوداظهاری مالیاتی در سامانه ارزش افزوده انجام میشود.در ادامه این مطلب قصد داریم توضیحات کاملی درباره قانون مالیات بر ارزش افزوده، نرخ مالیات بر ارزش افزوده و مهلت ارسال اظهارنامه ارزش افزوده ارائه دهیم. همچنین، مشمولین این نوع از مالیات را معرفی میکنیم و در مورد نحوه محاسبه مالیات بر ارزش افزوده توضیح خواهیم داد.

ارزش افزوده چیست؟ تعریف Value added با مثال

ارزش افزوده (به انگلیسی Value added)، ارزشی است که در فرآیند تولید یک محصول به کالای واسطهای یا همان مواد اولیه محصول اضافه میشود؛ البته ارزش افزوده مختص به یک کالا نیست، بلکه به فرآیند تولید مرتبط است. در یک تعریف دقیقتر، ارزش افزوده به افزایش ارزش پولی کالا طی مراحل تولید گفته میشود. با عبور یک کالا از هر مرحله تولید محصول، ارزشی به کالا اضافه میشود که به آن ارزش افزوده میگوییم. ارزش افزوده را میتوانیم برابر با اختلاف بین ارزش محصول تولیدشده و مجموع ارزش مواد اولیه یک محصول بدانیم.

ارزش افزوده چیست با مثال: اگر برای تهیه یک کیلو شیرینی، ۲۰۰ تومان شکر، ۳۰۰ تومان آرد، ۳۵۰ تومان تخممرغ و ۴۵۰ تومان از سایر مواد اولیه استفاده شده باشد (جمعا ۱۳۰۰ تومان) و درنهایت محصول نهایی را به قیمت ۵۰۰۰ تومان بفروشیم، ارزش افزوده این یک کیلو شیرینی ۳۷۰۰ تومان خواهد بود.

مالیات ارزش افزوده چیست؟ تعریف قانون مالیات بر ارزش افزوده

تعاریف متعددی بهعنوان تعریف مالیات بر ارزش افزوده ارائه شده است. در مصوب ماده ۳ قانون مالیات ارزش افزوده سازمان مالیاتی کل کشور اینگونه تعریف میشود: «مالیات بر ارزش افزوده مالیات غیرمستقیمی است که بر تفاوت بین ارزش کالاها و خدمات عرضهشده با ارزش کالاها و خدمات خریداری یا تحصیلشده در یک دوره معین وضع میگردد.»

محاسبههای مالیات را به سپیدار بسپارید

محاسبه مالیات بر ارزش افزوده

ارسال صورتحساب به سامانه مؤدیان

فایل خرید و فروش فصلی

دیسکت بیمه و مالیات

تحریر دفاتر قانونی

این مفهوم به فرایند تولید مربوط است و نه به کالای خاص. مالیات ارزش افزوده نوعی مالیات عام است که بر عموم کالاها و خدمات، مگر موارد معاف، تعلق میگیرد و بهصورت چندمرحلهای از اضافه ارزش کالاهای تولیدشده یا خدمات ارائهشده در مراحل مختلف تولید و توزیع، اخذ میشود. به عبارت دیگر، مالیات ارزش افزوده مالیاتی است که در طول فرآیند تولید و خدمات از محل تولید تا فروش کالا به مشتری نهایی، مرحلهبهمرحله اخذ میشود.مالیات ارزش افزوده برای مصرف طراحی شده است که مصرفکنندگان آن را در زمان خرید خود میپردازند؛ این مالیات توسط فروشندگان جمعآوری شده و در اختیار سازمان امور مالیاتی قرار میگیرد. این مالیات بهصورت غیرتصاعدی در این زنجیره قرار دارد: واردات، تولید، توزیع و مصرف که نهایتاً مصرفکنندگان پرداختکننده آن هستند. در مالیات ارزش افزوده، نباید مالیاتی توسط تولیدکنندگان پرداخت شود و فقط مصرفکننده نهایی باید این مالیات را بپردازد؛ بنابراین تولیدکنندگان پرداختی و مالیاتی که بابت خرید مواد اولیه و سایر کالاها را انجام دادهاند را از خریداران دریافت کرده و مابهالتفاوت را به دولت پرداخت میکنند. درضمن، مالیات بر ارزش افزوده یکی از انواع مالیات شرکت ها است که صاحبان مشاغل باید از قوانین آن آگاهی کامل داشته باشند.

انواع مالیات بر ارزش افزوده

مالیات بر ارزش افزوده تولیدی، مالیات بر ارزش افزوده مصرفی و مالیات بر ارزش افزوده درآمد، 3 نوع مالیات بر ارزش افزوده هستند که در ادامه آنها را مورد بررسی قرار میدهیم:

- مالیات بر ارزش افزوده تولیدی: در مالیات بر ارزش افزوده از نوع تولیدی، اعمال مالیات هم بر فروش کالاهای مصرفی و هم بر فروش کالاهای سرمایهای صورت میگیرد. یعنی بنگاه اقتصادی با خرید کالا هیچ اعتبار مالیاتی را کسب نمیکند.

- مالیات ارزش افزوده مصرفی: تمام مخارج سرمایه گذاری ناخالص مالیات در ارزش افزوده نوع مصرفی به دلیل این که براساس کالاها و خدمات مصرفی است، حذف میشود.

- مالیات بر ارزش افزوده درآمد: در مورد مالیات بر ارزش افزوده از نوع درآمد گفته میشود که مالیات بر فروش تولید خالص کالاهاست و این گونه پس از کسر هزینه استهلاک به سرمایهگذاری خالص، ارزش افزوده از نوع درآمد به آن تعلق میگیرد.

محاسبه انواع مالیات بر ارزش افزوده با استفاده از انواع نرم افزار حسابداری بسیار پیشرفته و حرفهای، براساس میزان درآمد ابرازی در اظهارنامهها انجام میشود.

مالیات بر ارزش افزوده 1403 چند درصد است؟

یکی از پرتکرار ترین سوالاتی که در مورد نرخ مالیات ارزش افزوده مطرح میشود این است که «مالیات بر ارزش افزوده چند درصد است؟»؛ در پاسخ به این سوال باید گفت از تاریخ اجرایی شدن قانون دائمی مالیات بر ارزش افزوده در سال 1403، اظهارنامه ارزش افزوده بهصورت مجموع مالیات و عوارض با نرخ 10 درصد برای عموم کالاها محاسبه میشود. بااینحال، کالاهای معدودی هم هستند که با نرخی متفاوت مشمول مالیات ارزش افزوده خواهند بود یا از این مالیات معاف هستند. برای پرداخت مالیات ارزش افزوده کالاهای مشمول این قانون، مودیان پس از ارسال اظهارنامه از طریق سامانه مالیاتی، باید در موعد مقرر نسبت به پرداخت مالیات اقدام کنند.

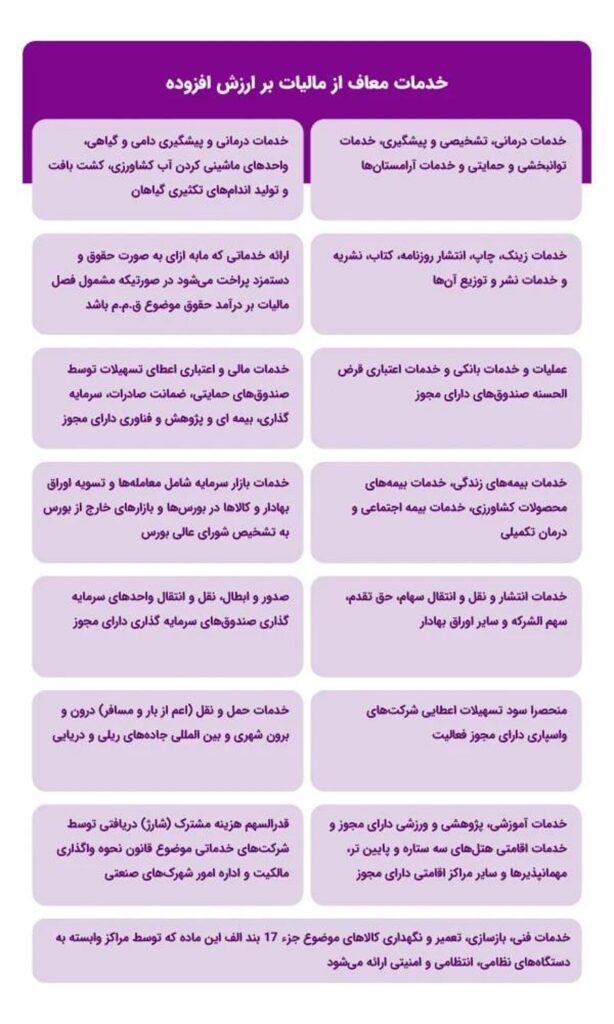

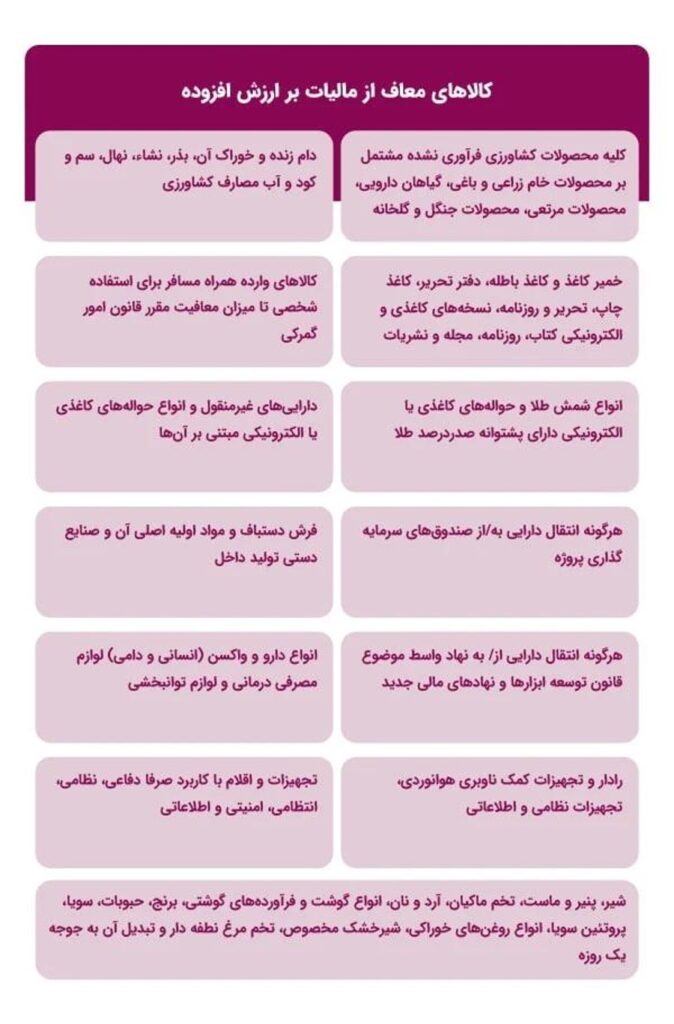

چه کالاهایی معاف یا مشمول قانون مالیات بر ارزش افزوده جدید هستند؟

در رابطه با قانون مالیات بر ارزش افزوده جدید، معاون درآمدهای سازمان امور مالیاتی اظهار داشته که پایه اصلی معافیتها در قانون جدید حمایت از سبد مصرفی خانوار است و پس از آن مباحث درمانی از جمله بیمههای عمر، زندگی و درمان را در بر میگیرد. موارد دیگر را در زیر بررسی میکنیم:

- خدمات ورزشی با اخذ مجوز از مراجع ذیصلاح و همچنین آب مصرفی محصولات کشاورزی و بیمه آنها، هتلهای ۳ ستاره و پایینتر و مهمانپذیرها از مالیات بر ارزش افزوده معاف شدند.

- قند و شکر که پیشتر مشمول معافیت از مالیات ارزش افزوده بودند، به شمول مالیات اضافه شده است.

- برخی از کالاهای وارداتی که مشمول مالیات ارزش افزوده شدهاند، در زمان عرضه مشمول مالیات نخواهند بود.

- اصل طلا، جواهر و پلاتین به کار رفته در آنها از پرداخت مالیات بر ارزش افزوده معاف میشود، اما اجرت ساخت، سود و کارمزد مشمول 10 درصد مالیات ارزش افزوده خواهد بود.

- شرکتهای هواپیمایی، طبق قانون مالیات ارزش افزوده مصوب سال ۱۳۸۸، مشمول عوارض ۵ درصدی بودند؛ با اجرای قانون جدید مالیات بر ارزش افزوده، خدمات هوایی نیز مشمول مالیات میشوند و عوارض ۵ درصدی حذف و 10 درصد مالیات ارزش افزوده، جایگزین این عوارض خاص میشود. همین امر سبب افزایش قیمت بلیط هواپیما شده است.

- نرخ مالیات ارزش افزوده واردات انواع دانههای روغنی (سویا، گلرنگ و کلزا) و روغن خام (سویا، آفتابگردان، کلزا و روغن پالم)، طبق بخشنامه جدید گمرک ایران، از 10 درصد به ۱ درصد کاهش یافته است.

در دو جدول زیر کالاها و خدماتی که طبق قانون جدید مالیات بر ارزش افزوده، معاف از مالیات هستند را مشاهده میکنید:

روش محاسبه مالیات بر ارزش افزوده در ایران

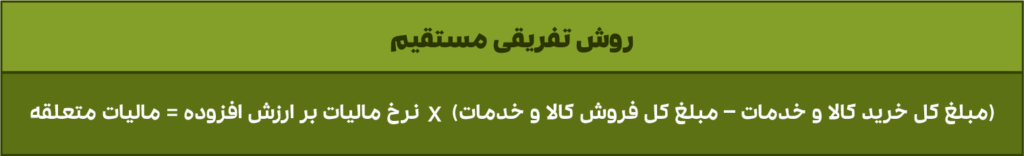

برای محاسبه مالیات بر ارزش افزوده از دو روش مرسوم در جهان استفاده می شود. روش تفریقی مستقیم و روش تفریقی غیر مستقیم. نحوه محاسبه 10 درصد مالیات بر ارزش افزوده در روش تفریقی مستقیم به این صورت است که باید ابتدا مابهالتفاوت خرید و فروش را به دست آورید و سپس عدد به دست آمده را ضرب در نرخ مالیات بر ارزش افزوده کنید. در واقع در این روش، هر مرحله از زنجیره خرید و فروش کالا مسئولیت پرداخت مالیات بابت ارزش افزودهای که ایجاد کرده است را به عهده خواهد داشت.

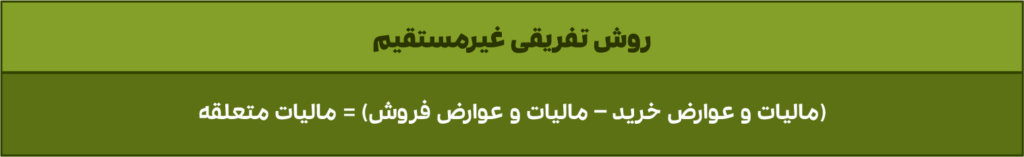

اما نحوه محاسبه 9 درصد مالیات بر ارزش افزوده در ایران به روش تفریقی غیر مستقیمی است. به این نوع از محاسبه مالیات بر ارزش افزوده، روش صورت حسابی یا روش اعتباری هم می گویند. روش صورت حسابی به این صورت است که هر شرکت یا بنگاه اقتصادی به هنگام خرید یک کالا علاوه بر پرداخت بهای ماده اولیه باید مالیات بر ارزش افزوده آن را نیز به فروشنده پرداخت کند. همچنین در زمان فروش کالای خود باید علاوه بر بهای کالای مشمول مالیات، مالیات بر ارزش افزوده را نیز از خریدار دریافت کند و مابهالتفاوت مالیات پرداخت شده و اخذ شده را به عنوان مالیات بر ارزش افزوده به سازمان مالیاتی کشور پرداخت کند.

درصورتی که مقدار مالیات پرداختی بیش تر از مقداری باشد که باید پرداخت شود، افراد میتوانند مقدار اضافی را به دوره مالیات بعدی مولکول کنند و یا اینکه پول خود را از سازمان امور مالیاتی استرداد کنند.

به دلیل اینکه در این روش برای اثبات مقدار مالیات پرداختی توسط مؤدی باید به اداره امور مالیاتی صورتحساب ارائه شود، به عنوان روش صورت حسابی هم شناخته میشود. درصورتی که مقدار مالیات پرداختی بیش تر از مقدار مالیات دریافتی باشد، افراد میتوانند مقدار اضافی را به عنوان اعتبار مالیاتی به دوره مالیاتی بعدی موکول کنند و یا اینکه پول خود را از سازمان امور مالیاتی استرداد کنند.

فراخوان مالیات ارزش افزوده در ایران

بر اساس ماده 18 مودیان مکلفند به ترتیبی که سازمان امور مالیاتی کشور تعیین و اعلام مینماید نسبت به ارائه اطلاعات درخواستی سازمان مذکور و تکمیل فرمهای مربوطه اقدام و ثبت نام نمایند. برای اطلاع از هشت فراخوان ارزش افزوده روی لینک کلیک کنید.

نحوه محاسبه مالیات بر ارزش افزوده با مثال

مثال عددی مالیات بر ارزش افزوده کمک زیادی در فهمیدن نحوه محاسبه مالیات ارزش افزوده خواهد کرد. به عنوان مثال، تولید کننده خودرو (با نام فرضی خودروسازان آسیا) را در نظر بگیرید.

- شرکت خودروسازان مواد خام را با قیمت 2,000,000 ریال خریداری میکند که طبیعتاً مالیات بر ارزش افزوده ی آن 200,000 ریال است که باید به دولت پرداخت کند. جمع مبلغ کل در این حالت 2,200,000 میشود.

- خودروسازان محصولات تولید شده را به قیمت 5,000,000 ریال به علاوه 500,000 ریال ارزش افزوده و جمع کلی 5,500,000 ریال به توزیع کننده میفروشد. در این حالت تولید کننده باید ما به التفاوت مالیات دریافتی و پرداختی که برابر با 300,000 ریال است را به عنوان مالیات ارزش افزوده پرداخت میکند.

- در نهایت توزیع کننده این محصول را با قیمت 10,000,000 ریال که عوارض و ارزش افزوده آن 1,000,000ریال میشود به مصرف کننده نهایی میفروشد که جمع کل آن 11,000,000 ریال میشود. توزیع کننده در این مرحله 500,000 ریال را به عنوان مالیات بر ارزش افزوده پرداخت میکند.

برای محاسبه این ارقام میتوانید از نرمافزارهای حسابداری پیشرفته مانند سپیدار سیستم استفاده کنید. سپیدار انواع نرمافزارهای حسابداری مانند حقوق و دستمزد، بازرگانی، فروشگاهی و سایر نرمافزارهای پیشرفته را با امکانات متعدد ارائه میکند. شما میتوانید نرمافزار موردنیاز خود را با بستههای دلخواه انتخاب کنید.

مهلت تسلیم و ارسال اظهارنامه ارزش افزوده

هر ۳ ماه یا در پایان هر فصل، به مدت ۱۵ روز به مالکان مشاغل و کسبوکارها مهلت داده میشود تا از طریق سامانه ارزش افزوده، ابتدا اظهارنامه ارزش افزوده را تکمیل و سپس پرداخت مالیات بر ارزش افزوده براساس فیش مالیاتی صادرشده توسط اداره امور مالیاتی را پرداخت کنند؛ البته در فصل زمستان به دلیل تعطیلات عید نوروز، مهلت ارسال اظهارنامه ارزش افزوده معمولا تمدید میشود.

همچنین، براساس ماده ۱۸ مودیان مکلفند به ترتیبی که سازمان امور مالیاتی کشور تعیین و اعلام میکند، نسبت به ارائه اطلاعات درخواستی سازمان مذکور و تکمیل فرمهای مربوط به مالیات بر ارزش افزوده اقدام و ثبت نام کنند.

سامانه مالیات ارزش افزوده چیست؟

همه مؤدیان مالیات ارزش افزوده موظفند برای ارسال اظهارنامه ارزش افزوده به درگاه ملی خدمات الکترونیک به نشانی www.my.tax.gov.ir مراجعه کنند. برای مشاهده آموزش تصویری نحوه ورود به سامانه مالیات بر ارزش افزوده می توانید مقاله سامانه مالیات بر ارزش افزوده را مطالعه کنید.

صورت مالیات و عوارضی که به کالاها تعلق میگیرد چیست؟

صورت مالیات و عوارضی که به کالاها تعلق میگیرد در قانون جدید مالیات ارزش افزوده متفاوت از قانون قدیم است. در قانون قدیم 6 درصد مالیات و 3 درصد عوارض در صورت مالیات و عوارض نمایش داده میشد. قانون دائمی ارزش افزوده به این صورت است که مالیات و عوارض به شکل جداگانه در صورت مالیات و عوارض نشان داده نمیشود؛ بلکه هر دوی این موارد در قالب مالیات بر ارزش افزوده با نرخ 10 درصد محاسبه خواهند شد.

جریمه عدم ارسال اظهارنامه ارزش افزوده در موعد مقرر

سازمان امورمالیاتی کشور برای ارسال اظهارنامه ارزش افزوده مهلتی را تعیین میکند و در صورتی که مودیان در زمان تعیین شده اقدام به ارسال اظهارنامه ارزش افزوده نکنند به آنها جریمه تعلق میگیرد و این جریمهها قابل بخشش نیستند.

توجه داشته باشید حتی در صورتی که شرکت یا مشاغل اشخاص حقیقی و حقوقی هیچ فعالیت مالی نداشته باشد، بازهم این اشخاص موظف هستند اظهارنامه ارزش افزوده را تسلیم سازمان امور مالیاتی کنند و اگر میخواهند که جریمه به آنها تعلق نگیرد باید اظهارنامه با ارزش افزوده را سفید و همراه با مدارک مربوطه ارائه کنند؛ پس نداشتن فعالیت مالی نباید دلیلی برای ارسال نکردن اظهارنامه ارزش افزوده باشد.

در ادامه میتوانید مواردی که باعث میشود به مشمولان پرداخت مالیات بر ارزش افزوده جریمه تعلق بگیرد را مشاهده کنید:

- مشمولان در مهلت تعیین شده اقدام به ثبت نام در سامانه نکنند.

- صادر نکردن صورتحساب به خریدار کالا یا خدمات.

- ثبت نادرست ارزش ریالی کالا یا خدمات در صورتحساب رسمی که کد اقتصادی دارد.

- ثبت و تکمیل نکردن اطلاعات صورت حساب قانونی توسط فروشنده کالا یا خدمات.

- تحویل ندادن اظهارنامه قانونی.

- ارائه نکردن دفاتر قانونی پلمپ شده شرکتها و به طور کلی مؤسسات مشمول قانون مالیاتی.

- مودیان با پرداخت نکردن بدهی یا تقسیط در مهلت تعیین شده علاوه بر پرداخت کامل مالیات ملزم به پرداخت جریمه نیز میشوند.

کلیه اشخاص حقیقی و حقوقی مشمول قانون مالیات بر ارزش افزوده، برای این که مشمول جریمه نشوند، باید از انجام موارد بالا خودداری کنند.

مزایا و معایب vat چیست؟

مانند اغلب ابزارهای اقتصادی و قوانین مالیاتی، مالیات بر ارزش افزوده نیز مزایا و معایبی دارد. از مزایای مالیات بر ارزش افزوده میتوان به موارد زیر اشاره کرد:

- گسترش پایه مالیاتی: مالیات بر ارزش افزوده بخشهایی از اقتصاد که تحتپوشش دادن آنها با استفاده از سایر روشها مانند مالیات بر فروش، دشوار است را پوشش میدهد.

- افزایش درآمدهای مالیاتی: استفاده از مالیات ارزش افزوده (Value Added Tax) به دلیل گسترش پایه مالیاتی، درآمدهای مالیاتی را افزایش میدهد.

- کاهش هزینه اخذ مالیات: مالیات بر ارزش افزوده، مکانیزمی خوداجرایی دارد؛ لذا احتمالا هزینههای جمعآوری در مقایسه به سایر روشهای اخذ مالیات، پایینتر است.

همچنین استفاده از این روش، موجب کاهش مالیات مضاعف، کاهش فرارهای مالیاتی و کاهش وقفه زمانی پرداخت نیز میشود و بهطورکلی با سادهسازی و کارایی خود، کمک شایانی به اصلاح ساختار کلی نظام مالیاتی کشور خواهد کرد. بااینحال، این روش از اخذ مالیات معایبی هم دارد. از جمله معایب آن میتوان به ترس از افزایش تورم در کشور اشاره کرد. در واقع این مالیات، قیمت تمامشده فروش را در مراحل مختلف اخذ مالیات افزایش میدهد. همچنین اجرای این روش نیازمند انجام مطالعات دقیق و علمی و ایجاد ساختار سازمانی موردنیاز است.

آیا خریدهای یکجا و فرایند طولانی تولید، بار مالیاتی را تا زمان فروش به بنگاه تحمیل میکند؟

خیر، مودیان این نظام مالیاتی حتی در صورت انجام یکجای خریدهای خود و یا فرایند طولانی تولید، بار مالیاتی این نوع مالیات را تا زمان تولید و فروش محصول مربوطه تحمل نخواهند نمود، بلکه در زمان تسلیم اولین اظهارنامه مالیات بر ارزش افزوده (که دورههای کوتاه فصلی برای آن تصویب گردیده است)، اضافه پرداختی مالیات ارزش افزوده را از دولت بازپس خواهند گرفت.

لازم به ذکر است اظهارنامه مالیات بر ارزش افزوده، تفاوت بین مالیات کالاها و خدمات عرضه شده با مالیات کالاها و خدمات خریداری یا تحصیل شده در یک دوره معین است. بنابراین در پایان هر فصل اظهارنامهها باید تنظیم و مابهالتفاوت مالیات ارزش افزوده خرید و فروش کالا باید به حساب وزارت اقتصاد و دارایی پرداخت گردد. آخرین مدت ارائه این اظهارنامه 15 روز بعد از پایان هر فصل است. در صورت عدم ارسال اظهارنامه مالیات بر ارزش افزوده تا موعد مقرر قانونی، مودی مالیاتی مشمول جرایم مالیاتی خواهد بود.

آیا اعمال دستورالعمل صورتحساب و درج کد اقتصادی و مشخصات هویتی خریدار در فاکتور الزامی است؟

طبق مفاد ماده (19) قانون مالیات بر ارزش افزوده و همچنین مفاد راهنمای صورتحساب فروش کالا و خدمت، مؤدیان مشمول این نظام موظفند اطلاعات هویتی مشخصات متعاملین، اعم از نام، کد اقتصادی یا کد ملی (حسب مورد)، نشانی کامل و کد پستی را در خصوص فروشندگان و خریداران به طور کامل درج نمایند. کلیه مودیان مشمول نظام مالیات بر ارزش افزوده، مکلف به اجرای صحیح قانون هستند. بدیهی است ارائه اطلاعات هویتی از جمله کد اقتصادی برای اشخاص حقوقی و کد ملی برای اشخاص حقیقی از الزامات مقرر جهت اجرای صحیح قانون است.

رسیدگی به مالیات بر ارزش افزوده

پذیرش اعتبار مالیاتی مودیان نیازمند مشمولیت آنان در نظام مالیات بر ارزش افزوده، ثبتنام در سامانه مالیات بر ارزش افزوده، داشتن گواهینامه ثبتنام و داشتن مدارک مثبته و مورد قبول سازمان دارایی شامل صورتحساب، اسناد پرداخت بهای کالا و خدمات و مالیات به عوارض ارزش افزوده، شناسایی فروشنده، کنترل اسناد حمل، رسید انبار و … حسب مورد (که با در نظر گرفتن روش کار مودی متفاوت است) خواهد بود. داشتن گواهینامه ثبتنام و بدون درج نام مودی (فروشنده) در فهرست مودیان ثبتنام شده فاقد اعتبار مالیاتی در زمان انجام معامله (شرکتهایی که به علت تخلف در لیست سیاه دارایی قرار دارند) شرط کافی برای شناسایی معامله و پذیرش اعتبار مالیاتی نخواهد بود.

مدارک مورد نیاز رسیدگی مالیات ارزش افزوده

مدارک مورد نیاز برای جلسه رسیدگی کارشناسان و ممیزین اداره کل مالیات بر ارزش افزوده به شرح زیر است:

- تراز آزمایشی (حداقل چهار ستونی) در سطح کل، معین و تفصیلی به ترتیب برای دورههای (بهار، تابستان، پاییز و زمستان) سال مورد رسیدگی.

- تراز آزمایشی (حداقل چهار ستونی) در سطح کل، معین و تفصیلی سالیانه قبل و بعد از بستن حسابهای موقت برای سال مالی مورد رسیدگی.

- گردش حساب درآمدهای عملیاتی (خدمات و فروش) به ترتیب برای دورههای (بهار، تابستان، پاییز و زمستان) سال مورد رسیدگی.

- گردش حساب درآمدهای غیر عملیاتی به ترتیب برای دورههای (بهار، تابستان، پاییز و زمستان) سال مورد رسیدگی.

- گردش حساب مالیات بر ارزش افزوده به ترتیب برای دورههای (بهار، تابستان، پاییز و زمستان) سال مورد رسیدگی.

- تصویر اولین و آخرین فاکتور رسمی فروش به ترتیب برای دورههای (بهار، تابستان، پاییز و زمستان) سال مورد رسیدگی. (شرکتهای بازرگانی و تولیدی)

- تصویر صورت وضعیتهای ارسالی (شرکتهای پیمانکاری)

- تصویر صورتحساب (فاکتور)های خرید منجر به ایجاد اعتبار مالیاتی از هر شرکت (یک نمونه)

- تصویر کلیه اوراق سبز گمرکی و سایر مدارک مربوط به ایجاد اعتبار مالیاتی

- تصویر اسناد فروش داراییها و جدول فروش داراییهای ثابت متشکل از بهای تمام شده کالای فروش رفته و بهای فروش و ارزش دفتری.

- گردش حساب سود وزیان انباشته.

- گردش حساب تعدیلات حسابداری و انباشته.

- گردش موجودی مواد و کالا.

- محاسبات قیمت تمام شده در خصوص کالاهای تولیدی و خدمات ارایه شده.

- تصویر اظهار نامه عملکرد سال مورد رسیدگی.

- تصویر گزارش حسابرسی مالی.

- تصویر برگ تشخیص عملکرد سال مورد رسیدگی.

- تصویر صورت حسابهای بانکی بهمراه صورت مغایرت آنها برای سال مورد رسیدگی.

- تکمیل فرمهای مربوطه.

تصویر گزارش حسابرسی مالی یکی از مدارک موردنیاز برای رسیدگی به مالیات ارزش افزوده است. برای کسب اطلاعات بیشتر درباره گزارش حسابرسی، مقاله «حسابرسی چیست» را در سایت سپیدار سیستم مطالعه کنید. در این مقاله توضیحات کاملی را درباره تاریخچه و انواع حسابرسی ارائه میدهیم.

الزامات خریدار در مورد ارزش افزوده

در صورت خرید کالا و یا خدمت در صورتیکه تامین کننده این کالا و خدمات، مودی مالیات و عوارض بر ارزش افزوده باشد و با توجه به قوانین جاری اداره ارزش افزوده علاوه بر وجه کالا و خدمات ارائه شده، مالیات و عوارض بر ارزش افزوده را هم از شرکت مطالبه نماید خریدار باید حتماً سلسله مراتب زیر را انجام دهد:

1 – دریافت فاکتور رسمی طبق الزامات و نمونه استاندارد سازمان امور مالیاتی که در برگیرنده اطلاعات کامل خریدار و فروشنده شامل نام کامل شرکت، شماره سریال و تاریخ، شماره اقتصادی یا شناسه ملی خریدار و فروشنده، آدرس و کد پستی باشد.

2 – دریافت گواهی ارزش افزوده تامین کننده کالا و خدمات که از نظر تاریخی دارای اعتبار باشد. اعتبار گواهی ارزش افزوده تامین کننده کالا و خدمت از سایت https://www.evat.ir/ و از مسیر زیر قابل کنترل است.

3 –پس از وارد شدن به این قسمت میتوان با جستجو نام مودی، شماره اقتصادی، شناسه ملی و یا شماره ثبت، اطلاعات کامل تامین کننده کالا و خدمات مشاهده و با فاکتور دریافتی مطابقت داد.

4 – پس از اطمینان از صحت اطلاعات مندرج در فاکتور و اعتبار داشتن تامین کننده کالا و خدمت، وجه فاکتور پرداخت و مالیات و عوارض ارزش افزوده پرداختی به عنوان پیش پرداخت شرکت در حسابها باقی میماند و در زمان ارسال اظهارنامه مالیات بر ارزش افزوده این اعتبارات پرداخت شده میتواند از تعهدات شرکت کسر و مابه التفاوت به اداره ارزش افزوده پرداخت شود.

5 – کپی فاکتور و مدارک اعتبار تامین کننده کالا و خدمات که به عنوان پیش پرداخت به اداره ارزش افزوده شناسایی و ثبت میگردد در مستندات شرکت باید بایگانی و نگهداری شود زیرا در هنگام رسیدگی اظهارنامه ارزش افزوده، از طرف اداره ارزش افزوده و ممیزان مالیاتی از شرکت مطالبه خواهد شد.

الزامات فروشنده در مورد ارزش افزوده

هر شرکتی موظف است با توجه به قوانین جاری مالیات بر ارزش افزوده سلسله مراتب زیر را رعایت نماید:

1 – دریافت گواهی اعتبار ارزش افزوده از اداره مربوطه و تمدید آن در زمانی که منقضی میشود.

2 – صدور فاکتور رسمی طبق الزامات و نمونه استاندارد سازمان امور مالیاتی که در برگیرنده اطلاعات کامل خریدار و فروشنده شامل نام کامل شرکت، شماره سریال و تاریخ، شماره اقتصادی یا شناسه ملی خریدار و فروشنده، آدرس و کد پستی باشد.

3 – ارسال اظهارنامه ارزش افزوده در 15 روز بعد از اتمام هر فصل طبق قوانین جاری اداره مالیات و عوارض بر ارزش افزوده.

4 – شرکت موظف است که به اندازه تمام درآمدهای عملیاتی و غیر عملیاتی خود که طبق قوانین ارزش افزوده جزء کالا و خدمات معاف محسوب نمیشوند، در طی هر فصل و به ازاء هر فاکتور درآمدی که صادر مینماید مالیات و عوارض بر ارزش افزوده را طبق قوانین جاری شناسایی کرده و در پایان هر فصل بعد از تهاتر با پیش پرداختهای مالیاتی پرداخت شده در طی همان فصل اظهارنامه مالیاتی را تکمیل و مابهالتفاوت را پرداخت نماید.5 – در صورتیکه مابهالتفاوت تعهدات مالیات و عوارض شرکت با پیشپرداخت مالیات و عوارض، به بستانکاری شرکت منتهی شود، این بستانکاری میتواند به دورههای آتی منتقل شده و یا از سازمان امور مالیاتی درخواست تسویه و عودت آن را داشت.

6 – در این صورت باید نامه درخواست عودت به سازمان امور مالیاتی ارسال شده و اداره ارزش افزوده پس از رسیدگی مالیاتی ارزش افزوده شرکت مورد نظر تا آخرین دوره و اطمینان از نداشتن بدهی ارزش افزوده در شرکت درخواست دهنده، نسبت به عودت آن اقدام خواهد کرد.

اعتراض به اوراق مطالبه و برگ استرداد ارزش افزوده

امکان اعتراض به اوراق مطالبه وجود دارد، در ادامه شرایط، مهلت زمانی و نحوه اعتراض به مالیات و عوارض تعیینشده را توضیح میدهیم و جزئیات مربوط به هر یک را بهطور مفصل بیان میکنیم.

شرایط، مهلت زمانی و نحوه اعتراض به مالیات و عوارض تعیین شده

در صورتی که شخص یا شرکت مودی نسبت به برگه مطالبات مالیات با برگ استرداد اضافه پرداختی اعتراض داشته باشد، میتواند ظرف مدت ۲۰ روز پس از ابلاغ اوراق مطالبه مالیات، اعتراض کتبی خود را به اداره امور مالیاتی مربوط برای رفع اختلاف تسلیم نماید و در صورت رفع اختلاف با رئیس امور مالیاتی مربوطه، پرونده مختومه خواهد شد.

اما اگر مودی در مهلت مذکور کتبا اعتراض ننماید، مبالغ مندرج در برگه مطالبه مالیات و یا برگ استرداد مالیات اضافه پرداختی، حسب مورد قطعی محسوب میگردد. در صورتی که مودی ظرف مهلت مقرر اعتراض خود را کتبا به اداره امور مالیاتی مربوط تسلیم نماید، ولی رفع اختلاف نشده باشد و هم چنین در مواردی که اوراق مذکور ابلاغ قانونی شده باشد، پرونده ظرف ۲۰ روز از تاریخ دریافت اعتراض یا تاریخ انقضا مهلت اعتراض در موارد ابلاغ قانونی جهت رسیدگی به هیات حل اختلاف مالیاتی بدوی موضوع قانون مالیاتهای مستقیم احاله میشود.

رای هیات بدوی قطعی و لازم الاجرا است، مگر اینکه ظرف ۲۰ روز از تاریخ ابلاغ رای، از سوی ماموران مالیاتی و یا مودی مورد اعتراض کتبی قرار گیرد که در این صورت پرونده جهت رسیدگی به هیات حل اختلاف مالیاتی تجدید نظر ارسال میشود.

در صورتی که اعتراض به رای هیات بدوی توسط مودی صورت پذیرد، وی باید بخشی از مالیات مورد قبول خود را پرداخت و نسبت به مازاد آن در مهلت مقرر اعتراض کتبی اعلام کند. در صورتی که اعتراض مودی از سوی هیات حل اختلاف مالیاتی تجدید نظر مردود گردد، هزینه رسیدگی معادل یک درصد تفاوت مالیات موضوع رای مورد شکایت و مالیات ابرازی در اظهارنامه تسلیمی، محاسبه و مودی ملزم به پرداخت آن خواهد بود. لازم به توضیح است که رای هیات حل اختلاف مالیاتی تجدیدنظر قطعی و لازم الاجرا بوده و قابل طرح و بررسی در شورای عالی مالیاتی نیست.

لزوم نگهداری اسناد و مدارک مربوط به مالیات ارزش افزوده

مودیان مشمول نظام مالیات بر ارزش افزوده مکلفند دفاتر، صورتحسابها و سایر فرمهای مربوط را به مدت ده سال بعد از سال مالی مربوطه نگهداری و در صورت مراجعه ماموران مالیاتی، به آنان ارائه نمایند.

اسناد و مدارکی که یک مودی در نظام مالیات بر ارزش افزوده بایستی به عنوان اسناد و مدارک مثبته تهیه و نگهداری نماید عبارتند از: گواهی ثبت نام در نظام مالیات ارزش افزوده کلیه صورت حسابهای مربوط به خرید و فروش کالا و خدمات، دفاتر قانونی نسخ اظهارنامههای تایید شده رسیدهای بانکی پرداخت مالیات و عوارض برگههای اعلامیه بدهکاری و بستانکاری نوارهای صندوق اسناد گمرکی و حمل و نقل و بیمه سایر مستندات معاملات و عملیات.

مستندسازی مبادلات با اشخاص ثبت نام شده

در نظام مالیات بر ارزش افزوده در هنگام مبادله، مودیان بایستی با صدور صورتحساب به نحوی که شماره شناسایی هریک از متعاملین به همراه مشخصات تجاری و موضوع معامله در آن درج گردد اقدام به مستندسازی نمایند و از صحت اطلاعات مندرج در آن مطمئن گردند زیرا این صورتحسابها در نظام مالیات بر ارزش افزوده سند ادعای اعتبار مالیاتی هریک از مودیان هستند و عدم صحت هریک از اطلاعات مندرج در صورتحساب به معنای از دست رفتن اعتبار مالیاتی متعلق به آن معامله است.

مستند سازی تخفیفات و کاهش قیمت

تخفیفات در قیمت کالاها و خدمات ماخذ محاسبه مالیات بر ارزش افزوده نیست؛ بلکه بایستی در صورت حسابهای صادره میزان و مبلغ تخفیف مشخص گردد (منظور از تخفیفات، تخفیفات اعطایی که در صورت حساب مشخص و از مبلغ فروش کسر شده است، است.)

مالیات ارزش افزوده؛ یکی از مهمترین انواع مالیات و منبع درآمدی دولتها

در این مطلب با بررسی کامل ارزش افزوده، تعریف مالیات بر ارزش افزوده به زبان ساده را بیان کردیم و کلیه قوانین مربوط به مالیات ارزش افزوده را بررسی کردیم. بهطورکلی، مالیات ارزش افزوده نوعی مالیات غیرمستقیم است که تقریبا به عموم کالاها و خدمات تعلق میگیرد. اگر همچنان سوال یا ابهامی درخصوص مالیات بر ارزش افزوده، نحوه محاسبه مالیات بر ارزش افزوده یا سامانه مالیات بر ارزش افزوده دارید، در پایین همین صفحه سوال خود را با ما مطرح کنید تا در اسرعوقت پاسخگو باشیم.